Quản lý tài chính cá nhân đã được đề cập nhiều lần trên các bài báo, bởi các chuyên gia trong lĩnh vực tài chính và phát triển bản thân. Nhưng khá ít người thực sự quản lý tốt tài chính của mình. Thậm chí, họ không biết phải làm gì để nguồn tài chính ổn định và an toàn.

Khi các biến cố xảy ra, nguồn tài chính lành mạnh chính là ưu tiên để bạn chống chọi với khó khăn.

Thay vì chỉ đề cập đến một khía cạnh, bài viết này sẽ mô tả toàn cảnh bức tranh tài chính cá nhân, giúp bạn nắm bắt và tự tìm ra định hướng quản lý tốt nhất cho dòng tiền của mình.

Toàn cảnh tài chính cá nhân

Bức tranh tài chính mỗi người sẽ bao gồm 6 yếu tố:

Sự nghiệp

Chi tiêu

Đầu tư

Tín dụng

Khái niệm tài chính

Nguồn đảm bảo

Giữ được tất cả yếu tố trên vững mạnh, đồng nghĩa bạn đang quản lý nguồn tài chính của mình hiệu quả.

Sự nghiệp

Trong mô hình tài chính cá nhân thì sự nghiệp là yếu tố căn bản tạo ra nguồn tiền cho bạn. Sự nghiệp chú trọng:

Nguồn thu nhập chính

Các nguồn thu nhập phụ

Các đầu tư cho giáo dục

Định hướng và cảm hứng trong sự nghiệp

Câu hỏi cần đặt ra:

Xây dựng sự nghiệp thế nào để có nguồn thu nhập cao và ổn định nhất?

Nguồn thu nhập chính nên xuất phát từ công việc đi đúng định hướng sự nghiệp và mang lại cho bạn nguồn thu nhiều, ổn định. Lựa chọn đó cần gợi nhiều cảm hứng để thúc đẩy năng suất của bạn.

Đầu tư các nguồn giáo dục cũng cần hợp lý để hỗ trợ bạn kĩ năng và kiến thức cần thiết cho việc gia tăng giá trị sức lao động.

Các nguồn thu nhập phụ sẽ giúp bạn tăng thu nhập nhanh hơn và tạo chỗ dựa để bạn yên tâm đầu tư cho công việc chính.

Chi tiêu

Chi tiêu cũng thuộc yếu tố căn bản trong tài chính, định hướng cách bạn dùng tiền của mình. Chi tiêu chú trọng:

Cân đối thu-chi

Chi tiêu thông minh

Các khoản cho đi

Thuế

Câu hỏi cần đặt ra:

Chi tiêu như thế nào cho các nhu cầu “muốn” và “cần”?

Cân đối thu – chi. Bạn cần theo dõi chi tiêu của mình, đồng thời lên ngân sách cho từng khoản chi tiêu để phù hợp với thu nhập. Một số phương pháp phân bổ ngân sách chi tiêu phổ biến là: quy tắc 6 chiếc hũ hay 50/20/30. Sử dụng các ứng dụng như Money Lover, Money Keeper, Pocketguard hay Homebudget cũng sẽ giúp bạn kiểm soát thu chi tốt hơn.

Chi tiêu thông minh. Trước khi chi cho món gì đó, hãy xét xem: “Liệu bạn có cần nó?”; “Bạn có thể trả nổi cho nó?”; “Nó đem lại giá trị gì cho cuộc sống?”, rồi hẵng quyết định. Và nếu đã quyết định mua, bạn sẽ cần: nghiên cứu và tham khảo giữa các mặt hàng, tận dụng mã hay chương trình khuyến mãi, lập ra danh sách các món cần mua và ưu tiên giữa chúng…

Khoản cho đi là một cách đầu tư dài hạn cho các mối quan hệ và có thể đem lại hiệu quả về môi trường sống, thu nhập hay sự nghiệp sau này. Đây cũng được xem như một cách để bạn làm giàu đời sống tinh thần và tăng tính gắn kết với cộng đồng, xã hội.

Thuế là những khoản chi bắt buộc, không chỉ nằm trong thu nhập cá nhân mà còn xuất hiện khi bạn mua bán hay sở hữu một mặt hàng nào đó. Việc đóng thuế đầy đủ sẽ giúp tăng mức độ tín nhiệm về tài chính của bạn và mở rộng cơ hội vay mượn nợ trong tương lai. Đồng thời, giúp bạn linh hoạt và thuận lợi hơn trong việc mua bán tài sản. Theo dõi và nắm bắt thuế giúp bạn tính toán nguồn tiền thực tế sẽ thu được từ công việc và đầu tư, cũng như tìm ra cách tối ưu hóa các quyết định dùng tiền quan trọng.

Đầu tư

Phần tiền còn sau khi lấy thu nhập trừ đi chi tiêu sẽ được trích phần lớn để đem tiết kiệm và đầu tư. Đầu tư chú trọng:

Tài sản sở hữu

Các nguồn đầu tư

Khoản để dành

Đa dạng hóa danh mục

Câu hỏi cần đặt ra:

Làm sao để việc đầu tư được thuận lợi nhất?

Hãy nghiên cứu kĩ để các tài sản mua vào giúp bạn thu nhiều lợi nhuận nhất và thuận tiện bán lại về sau, nhưng vẫn tối ưu về các khoản chi phí, thuế, vay nợ…

Bạn có thể cân nhắc các kênh đầu tư khác nhau tùy theo tài chính của bản thân như: chứng khoán, ngoại tệ, quỹ đầu tư, vàng, bất động sản, gửi tiết kiệm… Nhưng quan trọng nhất là tránh bỏ trứng vào một giỏ, để dù rơi vào tình huống nào, bạn vẫn có nguồn để “chống lưng”.

Khoản để dành sẽ chi trả cho các chi phí sinh hoạt, trải nghiệm trong khoảng thời gian bạn nghỉ hưu. Hãy xác định khoản tiền cần dành dụm, để từ đó biết nên bắt đầu lúc nào và đầu tư thế nào để đạt được mục tiêu tiết kiệm này. Lên kế hoạch càng sớm sẽ giúp bạn càng thoải mái về sau.

Tín dụng nghĩa là bạn vay trước để chi tiêu thay vì sử dụng tiền của bản thân. Tín dụng không chỉ dùng cho trường hợp bạn không đủ tài chính để chi trả khoản nào đó, mà còn sử dụng khi bạn muốn mở rộng các khoản đầu tư để nắm bắt nhiều cơ hội tài chính hơn. Tín dụng chú trọng:

Khoản vay bất động sản

Khoản vay học tập

Thẻ tín dụng

Mức độ tín nhiệm

Câu hỏi cần đặt ra:

Cách tối ưu để tín dụng giúp ta đạt được các mục tiêu cuộc sống?

Vay mượn để chi tiêu là mục đích sử dụng tín dụng phổ biến nhất. Thẻ tín dụng (credit card) thường được cấp cho các mục đích vay tiêu dùng. Đối với các khoản lớn như vay mua tài sản, học tập, sửa chữa… thì sẽ trải qua các quy trình và ràng buộc phức tạp hơn.

Tín dụng còn dùng để gia tăng thu nhập. Một ví dụ sử dụng tín dụng để tăng thu nhập là: Một người có trong tay 2 tỷ VND để mua căn nhà cùng giá trị. Nhưng anh chỉ bỏ ra 1 tỷ để mua nhà và tiến hành vay ngân hàng để trả phần còn lại. Khi đó, anh có tài sản là căn nhà trị giá 2 tỷ có thể đem thế chấp để vay tiền tiếp và 1 tỷ vốn tự có, có thể đem kinh doanh. Lợi nhuận sinh ra từ việc kinh doanh sẽ được dùng để trả cho khoản vay ngân hàng.

Mức độ tín nhiệm thể hiện khả năng trả nợ của người đi vay. Giữ được mức độ tín nhiệm cao (trả đúng hạn, đúng số tiền, sử dụng thường xuyên, hạn mức lớn…) thì các cơ hội vay mượn trong tương lai của bạn càng rộng mở. Bạn có thể vay tiền dễ dàng hơn với số tiền lớn hơn, cùng nhiều ưu đãi hơn… Nhờ đó bạn cũng linh hoạt hơn trong các kế hoạch đầu tư, chi tiêu.

Khái niệm tài chính

Muốn sử dụng tiền hiệu quả, trước hết bạn phải thấu hiểu các nguyên lý cơ bản của tiền tệ và các lựa chọn sử dụng tiền. Khái niệm tài chính chú trọng:

Lãi kép

Giá trị tiền tệ theo thời gian

Chi phí cơ hội

Câu hỏi cần đặt ra:

Vận dụng các khái niệm này làm sao để đem lại lợi ích tài chính cho bạn?

Lãi kép là khi bạn có lãi từ một món tiết kiệm hoặc đầu tư nào đó, bạn nhập số lãi đó vào số tiền ban đầu, rồi tiếp tục đem tất cả đi đầu tư hay tiết kiệm. Theo đó, số lãi bạn có được sau mỗi lần nhập lãi vào gốc sẽ cao hơn. Như vậy bạn sẽ thấy, nếu tiết kiệm hay đầu tư càng sớm và càng thường xuyên thì số lãi bạn nhận được càng cao.

Giá trị tiền tệ ở thời điểm hiện tại thường cao hơn trong tương lai. 3 Nguyên nhân cho điều này là:

Tiền phải được đầu tư để sinh lời thì tài chính bạn mới phát triển. Nếu chỉ giữ tiền mà không tìm cách nhân nó lên, bạn mất cơ hội nhận được nhiều tiền hơn trong tương lai.

Khả năng lạm phát. Khi có lạm phát, bạn có thể phải dùng đến 5 đồng mới mua được một món ban đầu có giá 1 đồng.

Sự rủi ro của tương lai. Rất nhiều yếu tố có thể ảnh hưởng đến tiền tệ sau này, ví như đại dịch COVID-19 hiện tại.

Chi phí cơ hội xuất hiện khi bạn phải đối mặt với nhiều lựa chọn, đó là giá trị của lựa chọn đã bị bỏ đi. Ví dụ: bạn đang sử dụng căn nhà của mình để kinh doanh online với doanh thu 10 triệu/tháng. Nhưng nếu cho thuê, bạn sẽ thu được 30 triệu/tháng. Chi phí cơ hội của việc kinh doanh là việc mất đi 30 triệu/tháng từ doanh thu cho thuê nhà.

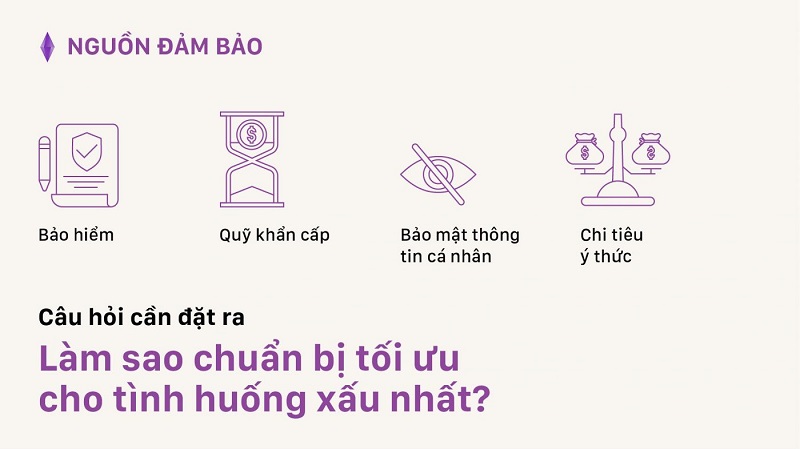

Nguồn đảm bảo

Những rủi ro bất ngờ là kẻ thù của an toàn tài chính. Trích lập nguồn đảm bảo cũng có thể hiểu là một cách đầu tư cho tương lai. Nguồn đảm bảo chú trọng:

Bảo hiểm

Quỹ khẩn cấp

Bảo mật thông tin cá nhân

Chi tiêu ý thức

Câu hỏi cần đặt ra:

Làm sao chuẩn bị tối ưu cho tình huống xấu nhất?

Bảo hiểm có mục đích chính là phòng ngừa những rủi ro về thể chất (sức khỏe, tính mạng) và ngoài thể chất (công việc, tài sản, sản phẩm – dịch vụ). Bên cạnh đó, bảo hiểm cũng có thể là một nguồn đầu tư. Ngoài là một nguồn sinh lời (khá nhiều gói bảo hiểm hiện tại cho bạn lãi suất như gửi tiết kiệm ngân hàng), bảo hiểm sẽ giúp bạn đạt được các mục tiêu tài chính dài hạn. Ví dụ: số tiền bảo hiểm của bạn khi kết thúc hợp đồng có thể đủ để trợ cấp cho quá trình học tập của con bạn sau này hay trang trải cuộc sống của gia đình khi bạn chẳng may qua đời, tai nạn…

Quỹ dự phòng khẩn cấp là khoản tiền dùng để xử lý những trường hợp bất ngờ như tai nạn, ốm đau, mất trộm… Quỹ này nên bù đắp được chi phí sinh hoạt của bạn ít nhất từ 3-6 tháng và quan trọng nhất, là lấy ra sử dụng được ngay. Đây cũng là cách giúp bạn tránh khỏi nguy cơ vay mượn nợ trong tương lai.

Bảo mật thông tin cá nhân là điều bắt buộc khi hiện tại việc đánh cắp dữ liệu đang trở thành vấn nạn. Một vài lời khuyên hữu ích để bạn giữ chắc đồng tiền là:

Không bao giờ để lộ các thông tin cá nhân và tài chính của bạn

Kiểm tra kĩ càng trước khi chia sẻ dữ liệu cá nhân hoặc password các tài khoản ngân hàng của bạn trên mạng

Thường xuyên kiểm tra thông tin tài khoản và các giao dịch ngân hàng

Thận trọng khi truy cập vào các đường link trên internet

Chi tiêu ý thức là tránh những quyết định dùng tiền tùy hứng hay phụ thuộc quá nhiều vào cảm xúc và sẽ khiến bạn bất lợi trong dài hạn. Các hành vi chi tiêu vô thức phổ biến là:

Mua món hàng không cần thiết

Đầu tư tài sản không giữ được giá trị theo thời gian

Mua theo giá gốc chưa khuyến mãi

Sử dụng vượt hạn mức tín dụng

Giữ lại tài sản/khoản đầu tư không tiếp tục sinh lời

Nguồn: Internet